Gestion des liquidités : soignez votre cash flow!

Le saviez-vous : le manque de liquidités est l’une des principales causes de faillite. N’ayez crainte, nous abordons justement le sujet pour vous éviter ce désagrément.

Comment ? En vous expliquant tout ce qu’il faut savoir sur la gestion des liquidités (cash flow), un pilier fondamental de l’entreprise. Des informations claires et simples pour naviguer avec confiance dans l’univers des fonds de roulement.

Gestion des liquidités : notions de base

Lorsque l’on parle de liquidités, on utilise aussi les termes « fonds de roulement », « trésorerie » ou encore « cash flow »,. La gestion des liquidités consiste à s’assurer que votre entreprise dispose d’une somme d’argent suffisante pour mener à bien ses activités d’exploitation à court terme. En d’autres mots, il s’agit de gérer l’équilibre entre les encaissements et les décaissements pour maintenir une trésorerie positive.

Une bonne gestion des liquidités est essentielle car elle permet de :

- Maintenir la solvabilité à court terme de votre entreprise, et donc d’assurer que vous pouvez payer vos dettes et obligations à temps.

- Prévenir les pénuries de trésorerie, et donc d’éviter les situations où vous manquez de fonds pour payer vos dépenses courantes.

- Maximiser les investissements, et donc d’utiliser les excédents de trésorerie pour investir dans des opportunités de croissance ou des placements financiers rentables.

- Améliorer la relation avec les créanciers et les fournisseurs, et donc de renforcer leur confiance en respectant vos engagements financiers.

Les composantes du fonds de roulement

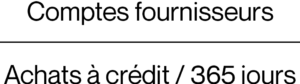

Pour bien comprendre votre fonds de roulement, vous devez être capable d’interpréter correctement les informations contenues dans le bilan financier de votre entreprise, plus précisément, les actifs à court terme et les passifs à court terme.

1) Les actifs à court terme

Les actifs à court terme (ou actifs courants) sont les ressources d’une entreprise qui peuvent être changées en argent ou utilisées dans les opérations courantes dans un délai d’un an.

Ils comprennent :

L’encaisse – Argent liquide et équivalents de trésorerie immédiatement disponibles pour les dépenses courantes.

Les placements encaissables dans les 12 prochains mois – Investissements à court terme pouvant être convertis en liquidités ou arrivant à maturité dans un délai d’un an.

Les comptes clients (ou créances clients) – Montants dus à l’entreprise par ses clients pour des ventes de biens ou de services déjà fournies, mais qui n’ont pas encore été payés.

Les stocks – Biens disponibles à la vente ou matières premières destinées à la production.

2) Les passifs à court terme

Les passifs à court terme (ou passifs courants) sont les obligations financières d’une entreprise qui doivent être payées ou réglées dans un délai d’un an.

Ils comprennent :

La marge de crédit (ou découvert bancaire) – Montants empruntés par l’entreprise auprès d’une banque, qui doivent être remboursés dans un délai d’un an.

Les comptes fournisseurs – Montants dus aux fournisseurs pour les achats de biens et services nécessaires à l’activité de l’entreprise.

Les charges à payer – Dépenses engagées mais pas encore payées, comme les salaires dus aux employés, les impôts, les intérêts sur les emprunts, les cotisations sociales, etc.

La tranche de la dette à long terme échéant dans l’année à venir – Portion des emprunts ou obligations à long terme que l’entreprise doit rembourser dans les 12 mois suivants.

Les différents éléments qui composent le fonds de roulement fluctuent en fonction des activités quotidiennes de l’entreprise.

Prenons l’exemple d’une entreprise en démarrage. Elle devra d’abord investir de l’argent dans son encaisse. Puis, avec ce montant et les partenariats qu’elle établira avec des fournisseurs, elle pourra acheter des stocks. Finalement, les ventes aux clients transformeront les stocks en comptes clients qui, une fois recouvrés, deviendront de l’argent dans son encaisse.

Maîtrisez votre comptabilité avec QuickBooks en ligne ! Participez à notre atelier pratique et apprenez à gérer vos finances, créer des factures, planifier votre comptabilité et bien plus.

🎁 Inclut un abonnement gratuit d’un an (valeur de 95 $/mois + taxes)

Comment calculer le fonds de roulement

On détermine le fonds de roulement en soustrayant l’actif à court terme par le passif à court terme :

Un fonds de roulement positif indique que l’entreprise a suffisamment de ressources pour couvrir ses obligations à court terme, tandis qu’un fonds de roulement négatif peut signaler des problèmes de liquidité.

Mise en situation

Votre entreprise a des actifs à court terme de 30 000$ et des passifs à court terme de 20 000$. L’entreprise a donc 10 000$ de fonds de roulement disponible.

La relation entre la croissance des ventes et certains éléments de l’actif à court terme et du passif à court terme démontre l’importance d’une bonne gestion du fonds de roulement.

À titre d’exemple, si le délai moyen de recouvrement des comptes clients est de 30 jours et que les ventes à crédit augmentent de 2 000$ par jour, le montant des comptes clients augmentera de 60 000$, soit 30 jours fois 2 000$. Une telle augmentation entraînera une hausse des stocks et du financement à court terme (marge de crédit et/ou comptes fournisseurs).

Cela démontre bien l’impact rapide d’une variation des ventes sur les éléments des actifs et des passifs à court terme, mais aussi l’importance pour l’entrepreneur d’anticiper ces variations et de réagir rapidement lorsqu’elles se produisent.

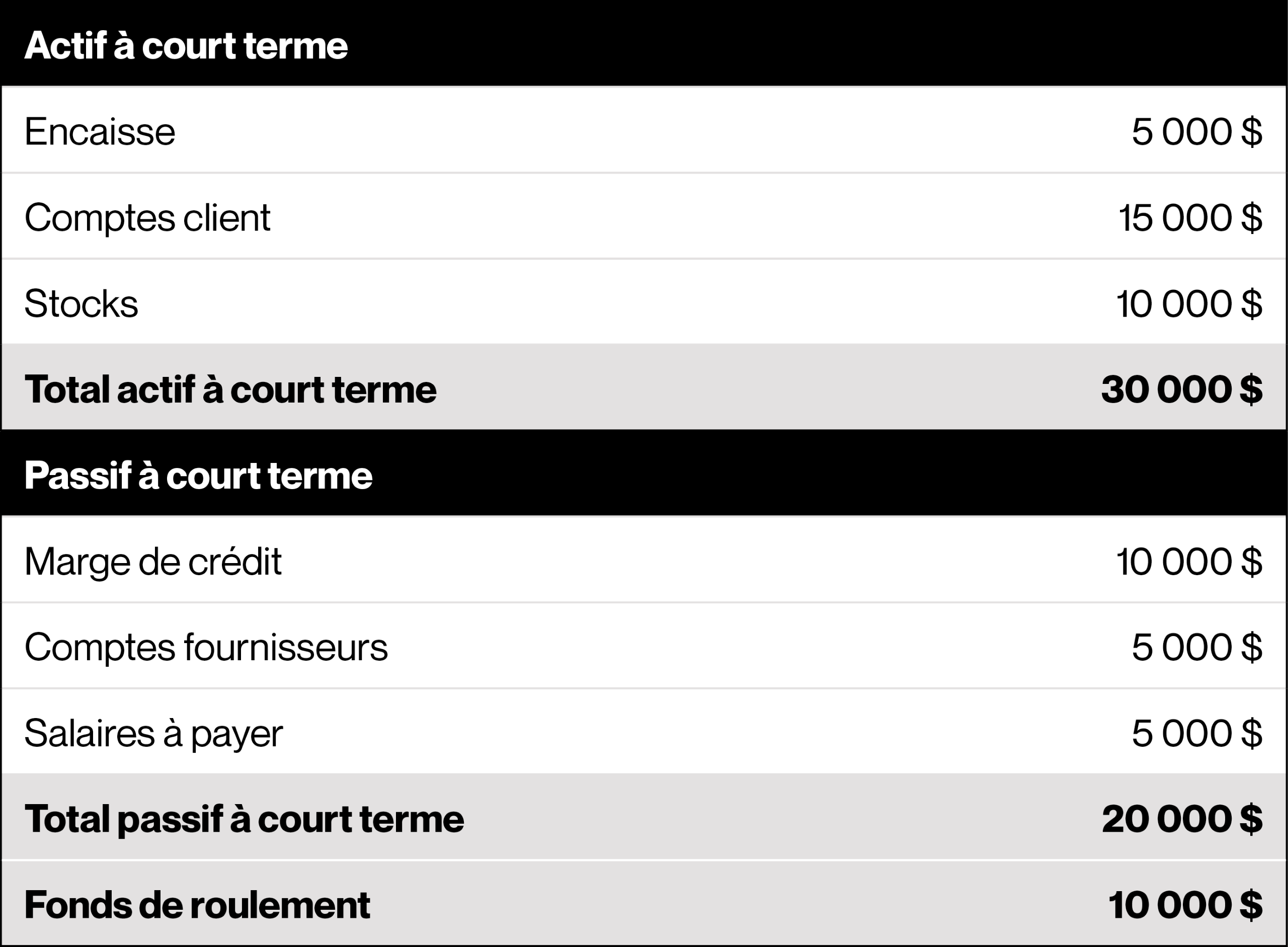

Le cycle d’exploitation

Le cycle d’exploitation (ou cycle opérationnel) est crucial dans la gestion des liquidités. Il permet de connaître la période qui sépare le début de la production d’un produit ou l’achat de marchandises pour une entreprise commerciale, jusqu’à l’encaissement de la vente.

Il représente donc la durée totale nécessaire pour que ladite entreprise convertisse ses ressources en liquidités, et couvre l’ensemble des activités quotidiennes.

Composantes du cycle d’exploitation (CE)

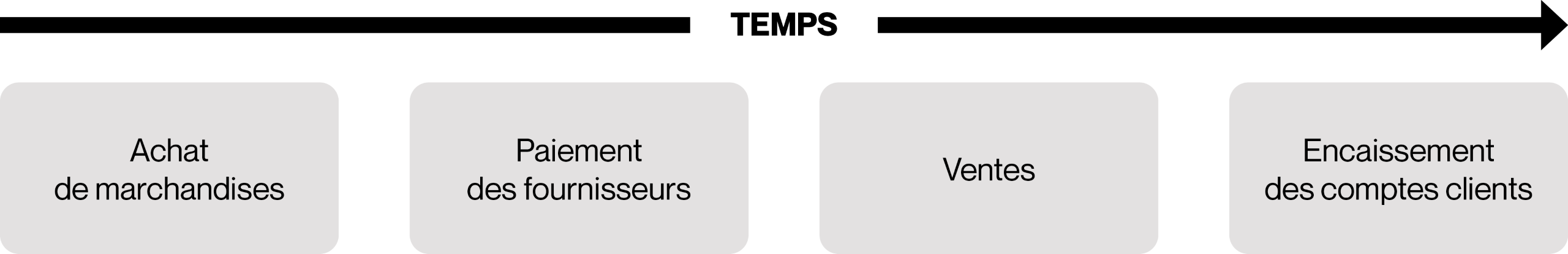

1. Le délai d’écoulement des stocks :

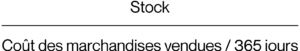

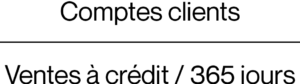

2. Le délai de recouvrement des comptes clients :

3. Le délai de paiement des comptes fournisseurs :